Leia em 7 minutos

Antecipação de recebíveis: como funciona? A antecipação de recebíveis é uma alternativa para os empréstimos relacionados a capital de giro. Quer saber mais? Continue lendo nosso artigo!

Para uma boa gestão financeira, o prazo médio de pagamento e prazo médio de recebimento precisam estar equilibrados.

Quando isso não acontece, é necessário ter um fôlego a mais no capital de giro para que você não quebre enquanto não recebe pelas vendas.

Uma ferramenta que pode ajudar nesse processo é a antecipação de recebíveis, uma operação de crédito que permite que você receba o dinheiro que entrará em caixa antes do previsto.

Continue lendo nosso artigo e entenda mais sobre a antecipação de recebíveis, quando ela vale a pena e como fazer.

O que é antecipação de recebíveis?

A antecipação de recebíveis é o processo de antecipar os recebimentos futuros para a data presente.

Imagine que você vendeu um produto e vai receber daqui 45 dias. Caso você peça por uma antecipação, você recebe por essa venda imediatamente.

É claro que não há mágica. O valor ofertado pela antecipação têm taxas e alguma burocracia.

Mesmo assim, a antecipação pode ser válida nos casos de necessidade de capital de giro.

Os títulos que estão sujeitos à antecipação são: boletos transformados em duplicatas, as próprias duplicatas, cheques pré-datados e até mesmo os valores recebidos por cartão de crédito.

Como funciona a antecipação de recebíveis?

Os bancos, os fundos de investimento em direitos creditórios (FIDCs) e as factorings oferecem essa modalidade de crédito.

Em ambos os casos, os títulos são comprados por essas instituições e o dinheiro com as devidas taxas descontadas é pago para o proprietário.

Imagine que a sua empresa tenha um título de R$ 2 mil para receber daqui 30 dias. Ao pedir a antecipação de recebíveis, será descontada a taxa de juros e o Imposto sobre Operações Financeiras, conhecido como IOF.

Existe uma exceção: os FIDCs não cobram a taxa de IOF.

Nesse mesmo exemplo do título de R$ 2 mil, imagine que depois de todos os descontos de taxas reste R$ 1,8 mil. Esse valor é repassado diretamente para você.

O título a ser pago fica com a instituição que antecipou. Ou seja, quando o título for pago pelo seu cliente, ele será recebido integralmente pela instituição financeira.

Para a aprovação da antecipação, a sua empresa e o cliente passam por uma análise criteriosa de crédito.

Uma informação importante: caso o seu cliente não pague pelo título, a responsabilidade da dívida é da sua empresa.

Antecipação de boleto bancário

O boleto bancário pode ser facilmente antecipado através do banco emissor.

Isso quer dizer que se você emite boletos através da Caixa, por exemplo, você pode antecipar o boleto nessa mesma instituição financeira.

Agora, imagine que você queira antecipar um boleto emitido em um banco em um outro banco, por exemplo, emitiu o boleto na Caixa, mas quer antecipar no Banco do Brasil.

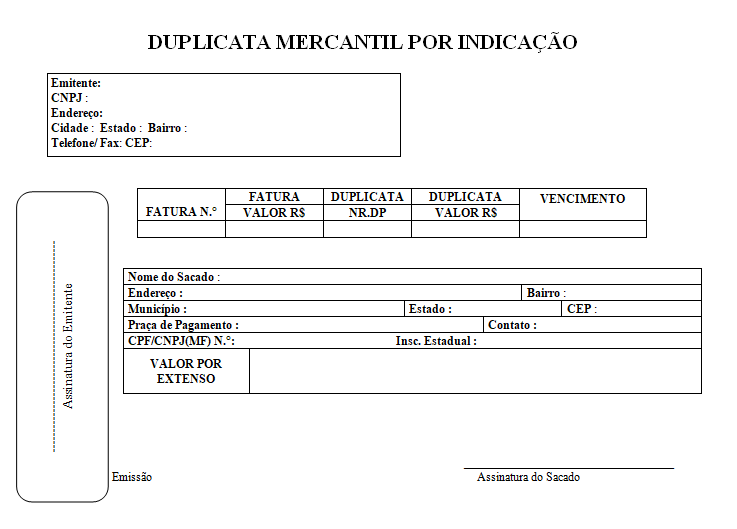

Nesses casos, é necessário emitir uma duplicata. A duplicata é um documento utilizado para comprovar uma dívida.

Ela deve ser emitida de acordo com os requisitos contidos na Lei da Duplicata que obriga as seguintes informações:

- Número da fatura,

- Data de vencimento ou declaração de duplicata à vista,

- Nome e domicílio do vendedor e também do comprador,

- Valor a ser pago em algarismos e por extenso,

- Praça de pagamento,

- Cláusula à ordem,

- Declaração assinada pelo comprador como aceite ou NF-e ou comprovante da venda,

- Assinatura do emitente.

Note que nenhuma informação bancária precisa ser informada, logo o banco escolhido para antecipar os recebíveis entende que você está antecipando uma venda e não o boleto propriamente dito.

A duplicata deve seguir o modelo:

Nós temos um material que contém a duplicata editável, ele pode ser baixado através desse link.

Depois de preencher a duplicata é só imprimir, assinar e verificar no banco que deseja antecipar recebível se é necessário ou não autenticar o documento no cartório.

Antecipação de recebíveis é a mesma coisa que empréstimo?

Apesar de serem modalidades de contratação de crédito, existe uma grande diferença entre a antecipação de recebíveis e o empréstimo.

O empréstimo se caracteriza pela concessão de um determinado valor que deve ser devolvido com juros em um determinado prazo para a instituição financeira.

A taxa de juros, em casos de empréstimo, é fixa. Mas, normalmente é mais alta do que a da antecipação.

Além disso, no empréstimo você tem um financiamento e deve quitá-lo todo mês até que a dívida seja extinta.

Já a antecipação permite que você comprometa apenas o dinheiro que é esperado que vá receber.

Normalmente as taxas da antecipação de recebíveis são menores, devido a garantia de recebimento correspondente ao título que está sendo antecipado.

A antecipação, em regra geral, é mais vantajosa do que o empréstimo. Mas, é essencial pesquisar taxas e condições de cada instituição para ambas as situações.

Quando vale a pena antecipar um recebível?

Sejamos sinceros: o ideal é que você controle detalhadamente o prazo médio de pagamento e o prazo médio de recebimento e não dependa de antecipação para capital de giro.

Mas, caso aconteça algum imprevisto, na maioria dos casos, a antecipação é a melhor alternativa em comparação ao empréstimo.

A antecipação de recebíveis deve ser usada como uma medida temporária para resolver algum problema ocorrido nas vendas, no planejamento ou até mesmo na sazonalidade.

Recorrer ao cheque especial ou atrasar o pagamento da fatura do cartão da empresa tem juros muito mais altos do que a antecipação. Então, se precisar optar, vale a pena estudar essa alternativa.

Não se esqueça de fazer uma projeção para ver se esse dinheiro antecipado não trará complicações futuras ao caixa da empresa.

Afinal, ela não deve ser uma medida recorrente. Utilize a antecipação de recebíveis para momentos pontuais de capital de giro, investir na compra de equipamentos à vista, assim como matéria-prima.

Como antecipar um recebível?

Como já citamos acima a antecipação de recebíveis pode ser feita em três modalidades: bancos, FIDCs e factorings.

O banco normalmente tem taxas competitivas, mas a burocracia também é maior.

Já os FIDCs têm, normalmente, as menores taxas e o processo de recebimento é mais rápido. Além disso, como já citamos, as operações nessa modalidade são isentas de IOF.

A factoring tem as maiores taxas, mas é a alternativa menos burocrática.

Independente de qual escolher, é necessário cadastrar a sua empresa na instituição escolhida e ser aprovado para então poder vender os títulos mediante aprovação do cadastro do seu cliente.

Em regra geral, os recebíveis são liberados na mesma hora da emissão da antecipação. Mas, é necessário avaliar junto com a empresa escolhida se essa regra se enquadra também.

Algumas instituições financeiras trabalham com um período de 24h à 7 dias úteis para a antecipação.

Como escolher a melhor empresa para antecipar meus recebíveis?

Essa resposta vai depender diretamente das negociações que você conseguir.

Existe uma série de fatores a ser observada.

Algumas instituições obrigam um tempo mínimo de permanência, assim como uma garantia pessoal dos títulos, caso esses não sejam pagos.

Outras exigem um número mínimo de títulos para que a operação ocorra.

Vale a pena se atentar também, como já citamos, no tempo de recebimento dos títulos antecipados.

Não escolha baseado apenas nas taxas. Analise o negócio como um todo antes de tomar qualquer decisão.

Algumas instituições citam apenas a taxa percentual de desconto de cada título e é necessário ficar atento.

A maioria dessas cobram uma tarifa fixa a cada título antecipado, a tarifa de transação, a tarifa de antecipação e ainda a taxa de IOF.

É possível que a taxa seja de 2%, mas que todo o custo somado para a antecipação ultrapasse os 15%.

Portanto, é necessário fazer o levantamento de todas as taxas antes de fechar negócio.

De toda forma, a gestão financeira é o processo que pode evitar que você precise recorrer a antecipação de recebíveis.

Quer uma força para emitir boletos e gerenciar seu financeiro? Entre em contato e agende uma demonstração do Fácil123.